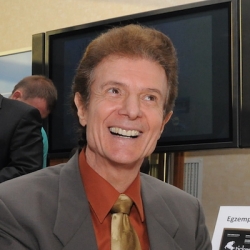

Джо ДиНаполи (Joe Di Napoli) — профессиональный трейдер, президент компании «Coast Investment Software, Inc.»

Джо ДиНаполи (Joe Di Napoli) — профессиональный трейдер, президент компании «Coast Investment Software, Inc.»

Родился в небольшом городке в 1946 году, а сейчас, уже долгое время живет и работает в Нью-Йорке.

Хотя его методы применимы во всех временных масштабах и на всех ликвидных рынках, ДиНаполи больше всего предпочитает внутридневную торговлю на рынке биржевых индексов. Он начал ими торговать с тех пор, как был введен индекс S&P в 1982 г.

Джо ДиНаполи является настойчивым исследователем, всемирно признанным лектором и широко известным автором. Его официальное образование связано с электрической инженерией и экономикой. Его неофициальное образование было в «Бункере», так называемым местом торговли, полностью укомплектованном электроникой и коммуникационным оборудованием, где началось большинство ранних исследований

Джо. Трейдер Джо – так он подписывает письма и так зовут его друзья и ученики, которые работают в самых разных странах и на разных рынках.

Исчерпывающие исследования Джо ДиНаполи перемещенных скользящих средних, создание своего собственного «Предсказывающего осциллятора», и, в частности, его практический и уникальный метод применения соотношения Фибоначчи к ценовой оси, делают его сегодня одним из наиболее выдающихся экспертов. ДиНаполи преподавал свои методы в основных финансовых столицах Европы и Азии, так же как и в Соединенных Штатах. Только в 1996 г. Джо ДиНаполи преподавал свои методы слушателям в более чем 23 финансовых центрах по всему земному шару. Его статьи появились в разнообразных публикациях по техническому анализу в разных странах по всему миру.

Когда Чак Лебео («Technical Traders Bulletin») спрашивал у своих читателей имена успешных трейдеров, которых они больше всего хотели бы проинтервьюировать, имя Джо ДиНаполи звучало чаще всего. Джо ДиНаполи – один из самых популярных профессиональных трейдеров Америки.

Этому способствовали:

- его меткие высказывания;

- точные предсказания рынка, особенно в отношении индексов фондового рынка и фьючерсов на процентные ставки;

- наличие авторских разработок.

Точно так же «Atlanta Constitution» цитировала работу ДиНаполи, обращаясь к «волшебной силе» соотношений Фибоначчи на рынке, Джо использовал это волшебство снова и снова на национальном телевидении, чтобы делать потрясающие и удивительно точные рыночные прогнозы, особенно для индексов фондовой биржи и процентной ставки фьючерсов.

Как президент компании «Coast Investment Software Inc.», расположенной в Сарасоте, штат Флорида, Джо ДиНаполи продолжает развивать «высокоточные» торговые методы, использующие комбинации ведущих и отстающих индикаторов уникальными и инновационными способами. Он проводит ограниченное число частных обучающих программ каждый год в своей торговой комнате и также он делает свои торговые методы доступными другим через программное обеспечение и обучающим материалам по торговле.

Выдержки из интервью Джо ДиНаполи

Джо, какую роль в Вашей торговле занимает психология? Было ли так, что Вы теряли контроль над своей торговлей? Какие советы в этом случае Вы можете дать начинающим трейдерам?

Без соответствующей психологической тренировки нельзя быть успешным трейдером. Вы спрашиваете, делал ли я ошибки, теряя контроль над собой. Безусловно, да! Люблю повторять одно из определений трейдера-профессионала – это человек, который делает меньшее количество ошибок, чем новичок. Успех или неудачу в любой конкретной торговле я определяю не по величине полученного дохода, а по тому, насколько успешно трейдер следует своему торговому плану. Это подразумевает, что можно провести несколько убыточных сделок и вместе с тем иметь вполне благополучный результат торгов. Именно этот подход позволяет привести конечный результат к выигрышу. Именно поэтому новичок, тратящий свое время в надежде научиться правильно торговать, и превращается в профессионального трейдера. Всегда можно добиться прибыльного результата, если использовать тщательно разработанный торговый план. Но никогда не удастся достичь стабильно прибыльного результата без самодисциплины и следования торговому плану. Я бы посоветовал всем начинающим трейдерам научиться понимать разницу между осведомленной спекуляцией и азартной игрой. Осведомленный спекулянт всегда через какое-то время отбирает деньги у игрока. Всегда и во все времена! Тем, кто не понимает, скажу еще раз: всегда!

Сегодня много говорят о дэйтрейдинге. Как к нему относитесь Вы? И в каком масштабе разумнее начинать торговать?

Дэйтрейдинг куда более сложен, чем позиционный трейдинг. Он «сжимает» время для принятия решений. Трейдеры, еще не умеющие применять детализированный торговый план, в условиях стресса начинают совершать ошибки. Такая тактика ведет к катастрофе. Имея достаточный опыт и верные инструменты, я должен подчеркнуть, что именно эти инструменты обеспечивают высокодоходный результат. Однако я бы посоветовал начинающим трейдерам сначала научиться получать прибыль на результатах закрытия торговых сессий, скажем, в течение полугода или года, а только потом переходить к дэйтрейдингу.

Временной интервал, который дает наилучшие результаты при соответствующем опыте и торговых инструментах, зависит целиком от психологии конкретного трейдера. Все очень индивидуально. Некоторые люди имеют гораздо лучшие, пo сравнению с другими, способности к торгам на 5-минутных графиках, тогда как другие достигают лучших успехов на месячных графиках. Поиск подходящих для вас временных рамок и является критическим параметром для самодисциплины. Я торгую на любых временных интервалах, но у меня уже 30-летний опыт!

Ваше отношение к механическим системам. Все ли в торговле поддается программированию?

Первую главу своей книги «Торговля на уровнях ДиНаполи» я полностью посвятил обсуждению механических торговых систем в сравнении с аналитическими решениями. Торговля по аналитической системе очень трудна, требует огромной концентрации и самодисциплины, хотя и способна привести к невероятно благоприятному соотношению прибыль/потери. Механические торговые системы, как правило, имеют низкий процент выигрышных торгов. Обычно они хорошо смотрятся на бумаге, но не на практике. В используемом мною подходе примерно 80% действий основано на механических методах, а 20% – на аналитических. Это сочетание двух видов систем дает мне наилучшие результаты. При этом хочу обратить внимание на следующий парадокс: чем больше вам удастся механизировать, свести к механистическому методу, даже если вы торгуете исключительно опираясь на аналитические методы, – тем лучше для вас.

Один из секретов аналитической торговли – реализовать как можно больше механическим путем.

Кто Ваши друзья и почему?

Почти все мои друзья – трейдеры. Это люди, качествами которых я восхищаюсь. Трейдеры умеют нести ответственность за принимаемые ими решения. Я считаю это важным для жизни вообще, а для трейдинга – в особенности. Трейдер живет или умирает по собственному решению. Он – настоящий мужчина (конечно, есть и настоящие женщины). Вместо того, чтобы жаловаться, что та или иная система плоха, трейдеры найдут систему, которая будет работать для них. Вместо того, чтобы ныть, что тот или иной брокер плох, трейдер найдет хорошего брокера. Я не говорю, что не может быть какого-то недовольства или выплеска эмоций, я сам не идеал в этом отношении, но это – не главная черта. Трейдеры – целеустремленные люди, они тратят необходимое время на обучение, а затем занимаются тем, что приносит результаты.

Какие рынки Вы предпочитаете сегодня?

На самом деле я всегда работаю там, где легче всего заработать деньги. Если вы не поставите мне в упрек моральные нормы (только на время этого интервью, и только рынок я имею в виду!), то я в большей степени предпочитаю забирать деньги у глухих, немых, слепых, калек и безнадежных, чем у сильных и богатых. Методы, описанные в общих чертах в моей статье и в основном в книге, помогут вам найти присутствующих всегда на рынке неудачников без знаний и опыта и забрать все, что у них есть. Это может казаться недобрым, но я предпочитаю быть стервятником и питаться падалью, чем нападать на живых. Знания вообще и умение применять знания – это то, что разделяет два типа, победителей и побежденных. Я — трейдер и торгую на форекс (forex). Я торгую на фондовых индексах. Я торгую на commodities. Я торгую акциями. Я торгую на взаимных фондах. Иногда я торгую опционами, правда, не очень часто.

Что может сказать Трейдер Джо об управлении рисками?

Не могу сказать много. Я вел курс трейдинга в течение многих лет. Свыше трех часов этого курса с большим количеством графического материала было посвящено персональному менеджменту, управлению рисками и денежными средствами. Очевидно, он представлял некоторую ценность для начинающих трейдеров, но я часто слышал от специалистов, профессионально управляющих деньгами, что эта информация была важна и для них. Трейдер должен понимать, что в определенных обстоятельствах имеет смысл рискнуть на большую сумму, чем величина потенциального выигрыша. В других случаях имеет смысл входить в торги несколько раз, пока один из входов не окажется прибыльным. Это – большая тема, и я, к сожалению, в рамках нашего интервью не могу подробно вдаваться в детали. Посмотрите теорию катастроф или теорию азартных игр. Курсы, которые я читал, приведены в других моих книгах, которые, возможно, доступны русскому читателю. В этих книгах также описано то, что носит название «ожидание торгов».

Пожалуйста, расскажите вкратце, что вы делаете, как долго вы торгуете на рынках и т.д., чтобы дать читателям немного информации о себе.

Кажется, что так или иначе, я был вовлечен в торговлю всю свою жизнь. В 1967 году я закончил технический колледж и начал серьезно торговать. В те дни, я имел дело с низко капитализированными, маленькими эмиссиями, где вы теряете 15-25% только на спрэде. Мы использовали эти «акции», которые применяли в кредитном союзе компании, где я работал. В те дни, я был также вовлечен в торговлю опционами. Это до того, как они были внесены в биржевой листинг, как сегодня. Я был вовлечен в торговлю товарными контрактами с 1980г. Я люблю товарные рынки. Если вы можете развить стратегии, чтобы эффективно иметь дело с риском, преимущества этого рынка далеко перевешивают другие рынки. Около 1986г. я начал выступать перед аудиторией, первоначально с Джейком Бернстайном, на международном симпозиуме по фьючерсам. Именно тогда я начал публичные выступления. Я выступал по всему миру, в основных центрах в Азии, Европе и на Ближнем Востоке. Только в 1996г. я выступал в 22 различных странах. Это было чересчур, но я не мог отказаться от возможности выступить таких местах как Таллин, Санкт-Петербург и Бомбей. Я встретил фантастических людей по всему миру.

Расскажите нам немного о вашем торговом стиле?

Торговые методы, которые я использую, существенно отличаются от применяемых другими людьми. Я смешиваю опережающие и запаздывающие индикаторы и взаимодействую с ценами, основываясь на этом подходе. Я использую некоторые запаздывающие индикаторы вроде перемещенных Скользящих средних и комбинации MACD и Стохастика для определения тренда. Как только я нахожусь в тренде, я использую анализ Фибоначчи в качестве опережающего индикатора, чтобы позиционироваться в пределах этого тренда. Последний шаг заключается во взятии логической цели по прибыли. Эти цели по прибыли рассчитываются с помощью некоторых методов Фибоначчи. Данный подход является моим собственным, так как я потратил кучу времени, развивая его. Я использую перемещенные Скользящие средние, например, в очень специфической и уникальной манере. Я думаю, что я действительно сделал свою домашнюю работу только в одном этом, потратив приблизительно 3 года на исследования в начале 80-ых. В середине 80-ых, я потратил другие три года, определяя самый эффективный способ использования методов Фибоначчи. Я думаю, что я сделал хорошую работу, отделив лучшее от хорошего или среднего. Иногда это не вопрос разработки нового индикатора, а вопрос использования существующего индикатора в более эффективной манере.

Вы можете привести пример того, что вы подразумеваете под использованием существующего индикатора более эффективным способом?

ОК, давайте возьмем Скользящие средние. Вместо того, чтобы использовать стандартные Скользящие средние, я использую перемещенные Скользящие средние. Фактически, в середине 80-ых, когда я начал говорить об этом, не было никаких компьютерных программ для этого, насколько я знаю, кроме нашей собственной, которая перемещает Скользящие средние. До этого, некоторые люди использовали цену открытия, вместо закрытия для определения Скользящих средних, так, чтобы они могли знать, какое значение было у Скользящей средней перед концом дня. Когда вы перемещаете Скользящую среднюю, скажем на пять дней, вы знаете, какое значение Скользящей средней должно быть к исходу пяти дней. Больше не было другой причины использовать открытие. К сожалению, многие из графических программ, которые перемещают Скользящие средние сегодня, не показывают ценовую активность последних дней. Это пример торгового программного обеспечения, созданного программистами, а не трейдерами.

Какие ваши цели по прибыли, и имеете ли вы долгосрочную или краткосрочную перспективу?

Мои цели по прибыли являются функцией от временного периода, в котором я торгую. Недельные цели являются намного большими, чем цели, рассчитанные на пятиминутном графике. Методы вычисления, однако, те же самые. Если есть единственная вещь, которую может сделать трейдер, чтобы значительно улучшить свое соотношение выигрышей к проигрышам, то это — постоянное использование логических целей по прибыли в своем плане торговли.

Как насчет убытков, каков ваш предел риска?

У меня очень низкий предел риска. Я когда-то слышал как торговлю фьючерсами, описывали как манипулирование динамитом. Это неплохое определение. То, что вы должны привыкнуть использовать — это управлять жадностью, так чтобы вы смогли реализовывать последовательную прибыль! По разным причинам большинство людей не может сделать этого.

Какие шаги вы предпринимаете, чтобы контролировать убытки?

Анализ Фибоначчи, наряду с моими индикаторами тренда ясно говорят мне, если я неправ и должен выйти из торговли. Когда это происходит, я выхожу из рынка или ищу возможности для выхода.

Пожалуйста опишите свои самые лучшие и самые худшие сделки, которые вы делали?

Горячие неинформированные рекомендации — это самое худшее. Часто они поступают от организаций, которые стараются получить комиссионные или имеет позиции в инструменте, по которому дают рекомендации. Торговые ситуации, которые соответствуют моим критериям, являются самыми лучшими и самыми доходными сделками.

Что делает вас конкурентоспособным на рынке?

Опыт, управление и отличный торговый подход.

Каждый знаком со старым принципом «сокращайте свои потери и позволяйте расти прибыли». Многие трейдеры имеют трудности с решением, когда зафиксировать свою прибыль, иногда позволяя прибыли превратиться в потери. Что вы используете, чтобы принять решение о закрытии позиции?

Я не делаю так. Моя прибыль растет только вплоть до предварительно рассчитанной цели. Это не подразумевает, что я никогда не имею отдаленных целей, это все зависит от моего временного периода, в котором я торгую. Я не сокращаю свои потери — это делает рынок, преодолевая предварительно рассчитанный уровень или индикатор. Я выхожу из рынка точно так же, как я ушел бы с улицы, если бы на меня ехал грузовик. Весь вопрос заключается в наличии критериев, чтобы увидеть грузовик, затем опыт и дисциплина, чтобы действовать в соответствии с этим.

Какой совет вы можете дать тем, кто только начинает торговать? Что можно сделать, чтобы сократить время и уменьшить потери, которые обычно требуются во время обучения?

Какой совет вы можете дать тем, кто только начинает торговать? Что можно сделать, чтобы сократить время и уменьшить потери, которые обычно требуются во время обучения?

Люди, пробующие получать прибыль в этой игре, сталкиваются со многими вызовами. Я рекомендовал бы, чтобы они искали трейдеров, которые знают то, что они делают и имеют способности объяснить то, что они делают, другим. Существует реальная образовательная проблема.

Если бы вы должны были найти совершенную сделку, то как бы это выглядело? Пожалуйста, опишите, что необходимо, чтобы выстроить идеальную сделку?

Я должен буду ответить на этот вопрос общими словами, так как большинство не знакомо с определенными аспектами и нюансами моего подхода к торговле. Сделки должны соответствовать следующим критериям: Я использую этот подход непрерывно в течение многих лет. Я покупаю во время падения при восходящем тренде и продаю на восстановлении при нисходящем тренде. Запаздывающие индикаторы позволяют мне определять тренд. Опережающие индикаторы, прежде всего анализ Фибоначчи, позволяют мне «благополучно» занимать место в рамках этого тренда. Я постоянно использую Логические Цели по Прибыли и я имею осцилляторы, которые используются в качестве фильтров, чтобы препятствовать мне вступать в направлении тренда, когда это слишком опасно. Я также имею приблизительно 8 торговых моделей или условий, которые действуют, чтобы дать мне направление рынка. Если они находятся в конфликте с анализом тренда, то я всегда следую тому, что говорят мне модели.

На каких рынках вы торгуете?

На рынках, которые двигаются и соответствуют ситуации, когда можно делать деньги. В 1995 году одной из самых больших моих сделок была сделка на рынке сои. Я не торговал на рынке продуктов более десяти лет. Но рыночные условия были совершенны, и я сыграл на этом.

Это было бы приемлемо для взаимных фондов?

Неквалифицированный ответ — да, но могут быть некоторые трудности. Скажем, вы торгуете иностранными казначейскими обязательствами. Менеджеры фонда могут быть вовлечены с определенным хеджированием, что может затронуть цену таким способом, что анализ Фибоначчи не будет столь же точен, как он был бы, если бы вы имели чистую торговлю. В целом, однако, анализ Фибоначчи работает очень хорошо во взаимных фондах.

Ваша система является механической?

Нет, но секрет создания хорошей субъективной системы состоит в том, чтобы делать ее насколько это только возможно не субъективной.

Как вы вычисляете цель по прибыли?

Я использую один или оба из двух методов. Первый заключается а анализе Фибоначчи. Я также использую Предсказательный осциллятор.

Какой процент доходности и процент потерь, являются обычными для ваших сделок?

Это зависит от изменчивости и временного периода используемого рынка.

Вы торгуете деньгами других людей?

Нет, меня это не интересует.

Вы можете сказать нам о своем соотношении выигрышей и проигрышей?

По определенным причинам я сдержан, чтобы указывать точные цифры, но скажу, что последовательное и правильное следование этой методологии может давать от 70 до 90% выигрышных сделок. Некоторые из причин, благодаря которым вы можете получить такое хорошее соотношение, относятся к критериям выхода так же, как и целям по прибыли. Скажем, психологический уровень остановки нарушен. Вместо того, чтобы выходить из рынка и остаться в проигрыше, вы можете развить серию восстановлений Фибоначчи и выйти в гораздо более благоприятной точке. Это может превратить небольшие убытки в небольшую прибыль или в безубыточную сделку.

Книги Джо ДиНаполи

- Соавтор книги «Вершины торговли фьючерсами, уроки мастеров», которая в 1990 году была признана книгой года.

- Автор книги «Торговля с использованием уровней ДиНаполи», которая стала стандартом для студентов по торговым методам Фибоначчи.

Перейдя по ссылке, вы сможете прочитать описание интересующей вас книги, а также скачать её бесплатно.

Также предлагаем посмотреть видео интервью в 4 частях с Джо ДиНаполи (на англ. языке)

Анатолий Шварц - 07.03.2010 в 14:44

Интересно, если он торговлю фьючерсами с динамитом сравнивает (а там плечи по сравнению с тем, что на валюте смешные), то с чем бы он форекс сравнил? С нитроглицерином каким-нибудь, я думаю. Тряхнул не так, и нет твоей стипендии:) Уж лучше с фьючерсами работать, если капитал не очень большой. Компании все на виду, чётко и понятно. Сейчас ешё модная тема на срочке ММВБ торговать, после того, как законодательство смягчили, церих там движуху начал, достойный рынок будет.